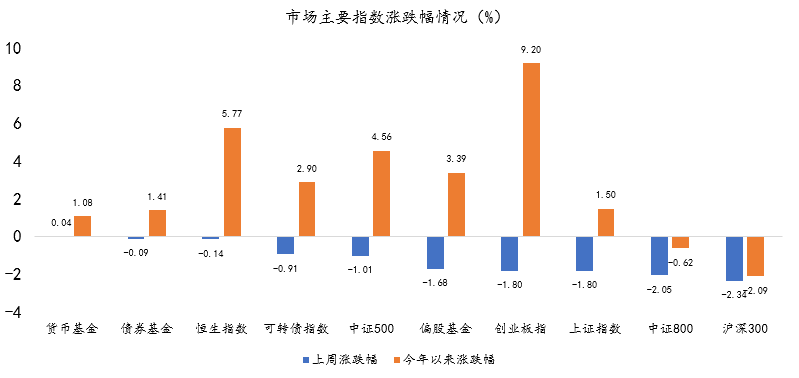

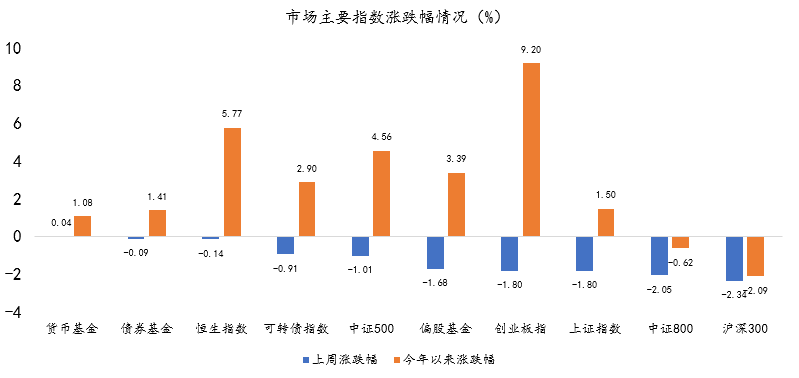

從上周市場表現(xiàn)來看,主要指數(shù)均出現(xiàn)了不同程度的下調(diào),其中滬深300指數(shù)跌幅最大為2.34%。中證800和上證指數(shù)分別微調(diào)2.05%和1.80%。

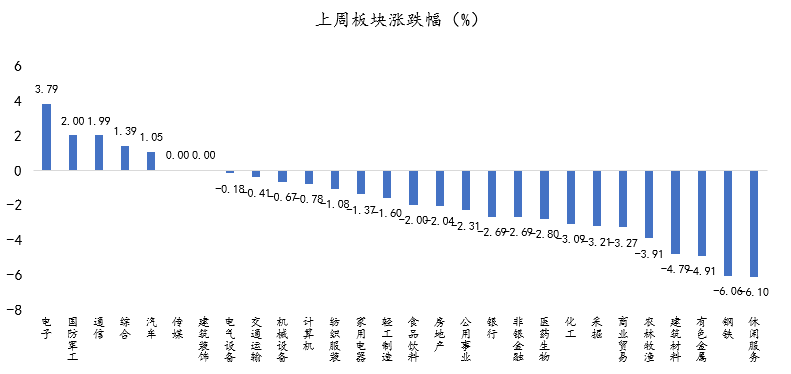

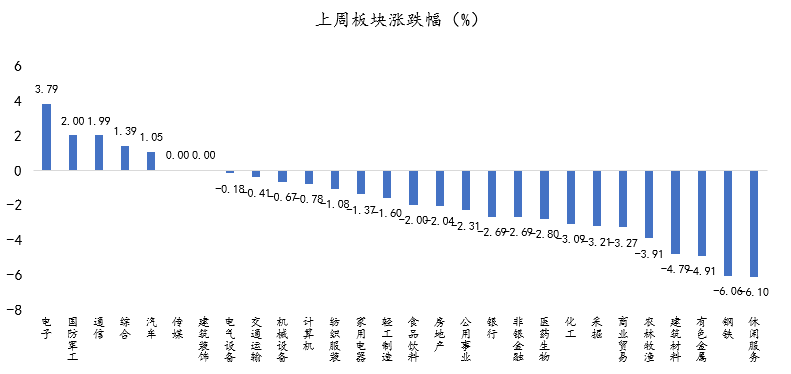

板塊表現(xiàn)來看,大多數(shù)板塊均出現(xiàn)大幅度下跌,電子、國防軍工、通信上周表現(xiàn)較好,汽車、綜合行業(yè)板塊均呈現(xiàn)上漲。休閑服務(wù)、鋼鐵、有色金屬等板塊領(lǐng)跌。

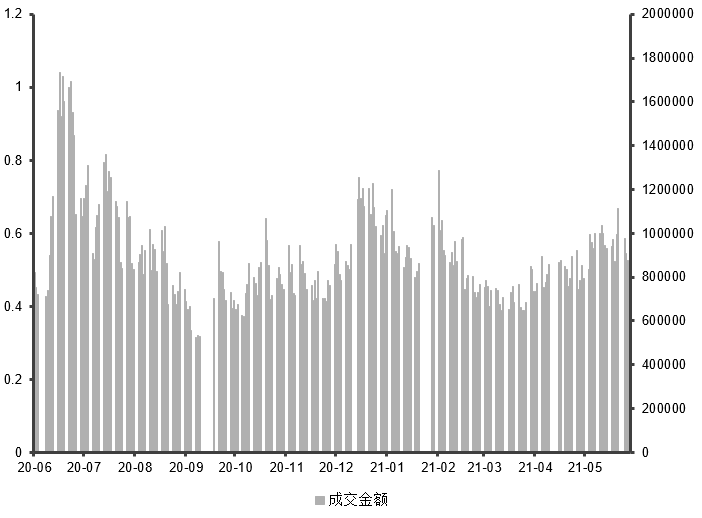

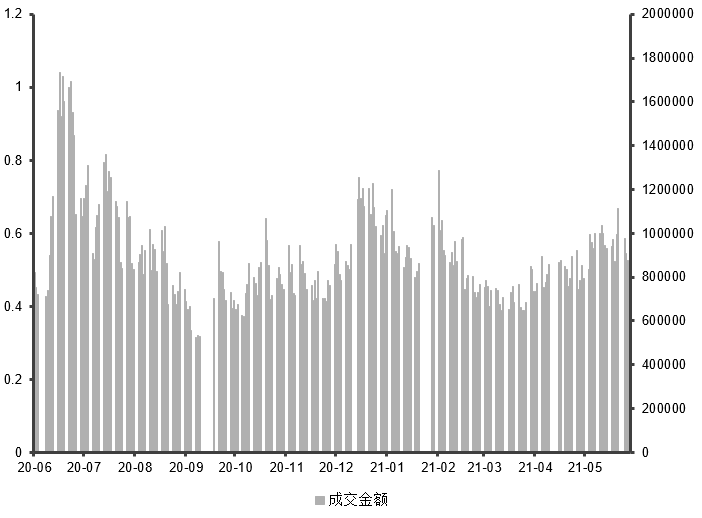

市場成交量:上周平均日市場成交量9398.68億元。

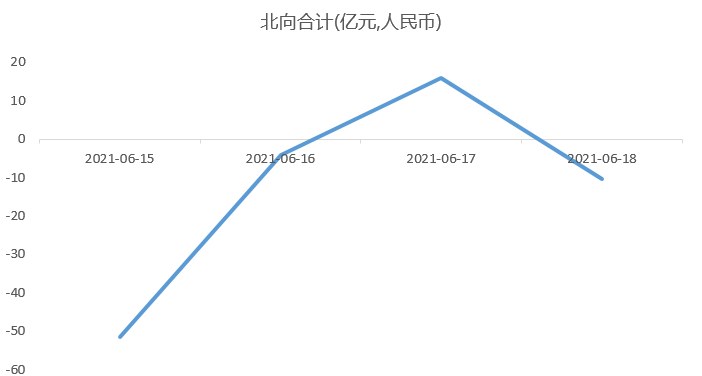

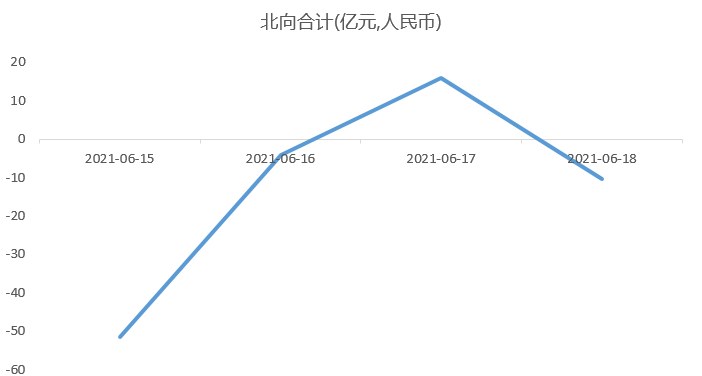

資金流向:上周北向資金凈流出50.05億元,其中當(dāng)周滬市凈流出89.79億元,深市凈流入39.74億元。

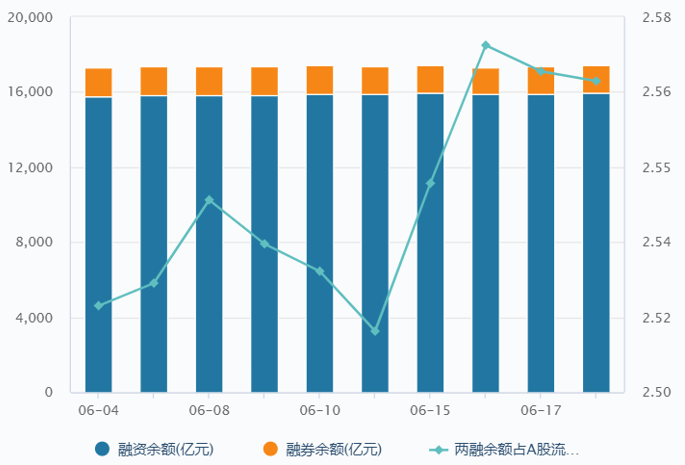

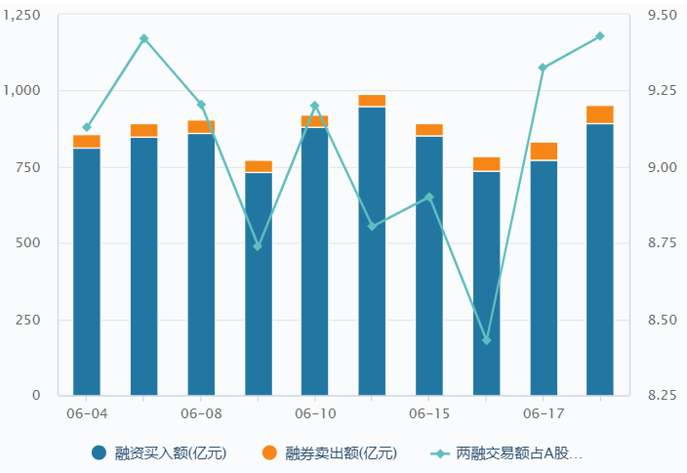

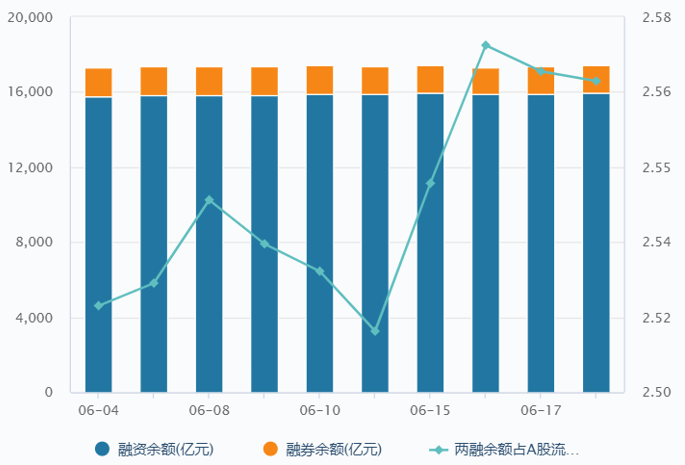

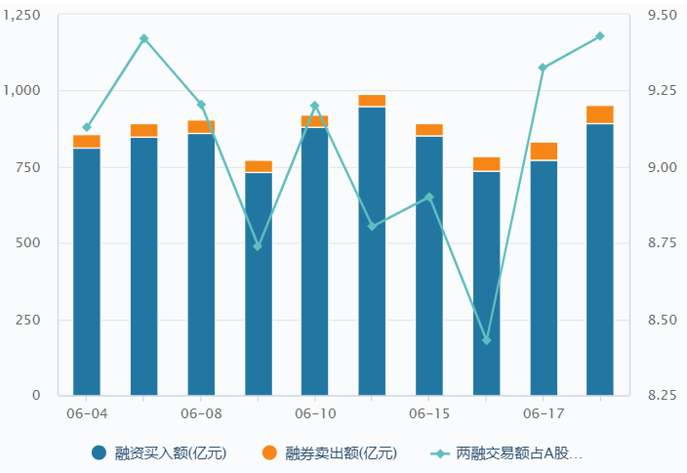

兩融情況

截止 06-18,兩融余額 17,435.24億,占A股流通市值 2.57%。兩融交易額 952.08億,占A股成交額9.43%。

注:數(shù)據(jù)來源Wind,截止2021/6/18

一、外部機(jī)構(gòu)市場觀點(diǎn)綜述

華泰證券:

“美聯(lián)儲(chǔ)6月議息會(huì)議顯示首次加息可能提前,美元指數(shù)大幅走強(qiáng);黃金價(jià)格下跌、油價(jià)繼續(xù)上漲;歐美股指回調(diào)。6月美聯(lián)儲(chǔ)議息點(diǎn)陣圖顯示預(yù)期2023年底前加息的聯(lián)儲(chǔ)官員數(shù)從3月的7人上升至13人(圖表3);中位數(shù)預(yù)期2023年底前加息兩次,相比今年3月議息中位數(shù)預(yù)期2024年開始加息,首次加息預(yù)期明顯提前。美元指數(shù)一周反彈2%至92.3,美元走強(qiáng)之下,工業(yè)金屬和農(nóng)產(chǎn)品價(jià)格大多下跌,銅(-6%)、金(-5.7%)、銀(-6.2%)跌幅最大;經(jīng)濟(jì)重啟帶來交通出行回升之下,原油需求復(fù)蘇支撐油價(jià)繼續(xù)上漲,WTI油價(jià)漲至71.6美元/桶;海運(yùn)運(yùn)能繼續(xù)緊張,中國到歐洲航線運(yùn)價(jià)繼續(xù)大漲。10年期美債收益率在議息決議后一度上行至接近1.6%,但在隨后的兩個(gè)交易日持續(xù)回落,一周累計(jì)跌2bps至1.45%;美聯(lián)儲(chǔ)流動(dòng)性“收緊”預(yù)期臨近之下,歐美股指上周普遍回調(diào)。”

“本周將公布?xì)W元區(qū)、英國、美國6月PMI初值,以及美國5月核心PCE。歐洲經(jīng)濟(jì)重啟進(jìn)入加速期,彭博一致預(yù)期歐元區(qū)6月服務(wù)業(yè)PMI為57.1,高于前值55.2。服務(wù)業(yè)漲價(jià)開始“接棒”實(shí)物消費(fèi),房租、二手車、交通出行服務(wù)漲價(jià)之下,預(yù)計(jì)美國5月核心PCE同比繼續(xù)上行、環(huán)比上漲仍有“粘性”。”

風(fēng)險(xiǎn)提示:海外疫苗接種推進(jìn)不及預(yù)期,歐美經(jīng)濟(jì)重啟慢于預(yù)期。

興業(yè)證券:

內(nèi)需方面,動(dòng)能偏弱。房市成交回落,上周30城商品房成交量較2019年同期下降20.6%;首輪集中供地暫告尾聲,土地成交量、溢價(jià)率均明顯回落。水泥、螺紋鋼庫存超季節(jié)性回升,建筑活動(dòng)放緩。汽車銷售走弱,6月第二周汽車銷售量較2019年同期下行30.7%。票房方面,市場偏冷,端午節(jié)以來一周,較2019年節(jié)日同期下行39.0%。

外需方面,需求韌性。美國商業(yè)零售兩年平均增速由1.7%升至3.3%,消費(fèi)動(dòng)能回升;出口集裝箱運(yùn)價(jià)指數(shù)持續(xù)飆漲,出口韌性強(qiáng)勁。美聯(lián)儲(chǔ)鷹派信號增強(qiáng),大宗商品承壓回落,但仍處于近年高位,進(jìn)口仍有支撐。

生產(chǎn)方面,漲少跌多。淡季下,織機(jī)負(fù)荷率下行1.0pct ;但中游聚酯開工穩(wěn)定,上游pta開工率回升4.1pct。外貿(mào)發(fā)運(yùn)放緩、汽車生產(chǎn)下行,需求回落帶動(dòng)汽車全鋼胎、半鋼胎開工率下行5.4、5.9pct。

工業(yè)品價(jià)格,價(jià)格分化。近期煤炭安全事故頻發(fā),安全檢查加之環(huán)保限產(chǎn)影響,煤炭供需趨緊,價(jià)格環(huán)比均超4.5%。需求自高點(diǎn)回落,加之國儲(chǔ)投放加大供給,銅價(jià)環(huán)比-3.75。消費(fèi)品價(jià)格,漲少跌多。其中,豬肉價(jià)格環(huán)比再度下行5.6%,豬糧比價(jià)已顯著低于成本線。

二、嘉實(shí)投顧觀察

上周股市整體下行,滬深300下跌2.34%,科創(chuàng)50表現(xiàn)亮眼上漲4.07%;海外主要股市全部下跌,標(biāo)普500下跌2.08%,恒指下跌0.14%;債券市場方面,中債綜指下跌0.09%,中證轉(zhuǎn)債下跌1.64%;商品市場方面,南華商品指數(shù)下跌3.49%。

上周全市場僅三成基金凈值表現(xiàn)上漲,除債指基金多數(shù)上漲外,其余類型基金均多數(shù)下跌,其中FOF和可轉(zhuǎn)債基金全線下跌。平均來看,商品型、可轉(zhuǎn)債型、FOF表現(xiàn)較差,周凈值分別平均下跌2.76%、1.87%和1.32%,權(quán)益基金中股指型、量化型、股票型分別平均下跌1.30%、0.73%和0.71%,QDII基金平均下跌0.16%,固收類基金表現(xiàn)相對稍好,債券基金下跌0.14%,債指基金微漲0.03%;貨幣基金區(qū)間七日年化收益率降至2.08%。風(fēng)格方面,偏股基金小盤風(fēng)格表現(xiàn)較好,價(jià)值風(fēng)格欠佳。

我們依然維持對2021年,全市場結(jié)構(gòu)性機(jī)會(huì)豐富的判斷:

1)今年以來外資仍在持續(xù)流入;

2)國內(nèi)經(jīng)濟(jì)復(fù)蘇對流動(dòng)性有一定需求,后市流動(dòng)性仍保持寬松;

3)上證指數(shù)PE在14倍附近,處于歷史相對低位,市場風(fēng)險(xiǎn)已大部分釋放;

4)人民幣升值有一定抵御海外輸入性通脹的效用,對A股上市公司業(yè)績增長產(chǎn)生利好;

總體來說,我們相對看好高確定性板塊以及景氣度較高的新能源汽車產(chǎn)業(yè)鏈、順周期等板塊。

風(fēng)險(xiǎn)提示:

嘉實(shí)基金在本文件中的所有觀點(diǎn)僅代表嘉實(shí)基金在本文件成文時(shí)的觀點(diǎn),嘉實(shí)基金有權(quán)對其進(jìn)行調(diào)整。本文件轉(zhuǎn)載的第三方報(bào)告或資料,轉(zhuǎn)載內(nèi)容僅代表該第三方觀點(diǎn),并不代表嘉實(shí)基金的立場,嘉實(shí)基金不對其準(zhǔn)確性或完整性提供直接或隱含的聲明或保證。

除非另有明確說明,本文件的版權(quán)為嘉實(shí)基金所有。未經(jīng)嘉實(shí)基金的事先書面許可,任何個(gè)人或機(jī)構(gòu)不得將此文件或其任何部分以任何形式進(jìn)行派發(fā)、復(fù)制、轉(zhuǎn)載或發(fā)布,且不得對本文件進(jìn)行任何有悖原意的刪節(jié)或修改。

基金投資需謹(jǐn)慎。在進(jìn)行投資前請參閱相關(guān)基金的《基金合同》、《基金產(chǎn)品資料概要》、《招募說明書》等基金法律文件,了解基金的風(fēng)險(xiǎn)收益特征,特別是特有風(fēng)險(xiǎn),并根據(jù)自身的投資目的、投資期限、投資經(jīng)驗(yàn)、資產(chǎn)狀況等判斷基金是否和投資人的風(fēng)險(xiǎn)承受能力相適應(yīng)。基金管理人承諾以誠實(shí)信用、勤勉盡責(zé)的原則管理和運(yùn)用基金資產(chǎn),但不保證基金一定盈利,也不保證最低收益或本金不受損失。同時(shí)基金的過往業(yè)績及其凈值高低并不預(yù)示其未來業(yè)績表現(xiàn)。基金管理人管理的其他基金的業(yè)績并不構(gòu)成基金業(yè)績表現(xiàn)的保證。

上一篇

胡宇飛:長線優(yōu)質(zhì)資產(chǎn)將逐漸進(jìn)入布局期

下一篇

蘇文杰:聚焦“碳中和”遠(yuǎn)景下的投資機(jī)遇