|

關于嘉實

服務財富增長,助力產業(yè)騰飛。嘉實致力于成為中國領先,具有國際競爭力的資產管理集團 認識嘉實 |

|---|

|

養(yǎng)老投資

嘉實將養(yǎng)老金業(yè)務定位為長期戰(zhàn)略業(yè)務,深度涉足包括主權財富和基本養(yǎng)老保險基金、企業(yè)/職業(yè)年金、養(yǎng)老目標基金在內的三大養(yǎng)老業(yè)務 養(yǎng)老投資主頁 |

|---|

科技股回春了。寧德時代市值過萬億,自2018年上市算起,已經漲了19倍。芯片股也在回血,重倉芯片股票的基金凈值漲勢十分明顯。

如今科技股是當仁不讓的投資熱點。今年一季度末,全市場基金持倉的前十大重倉股中,騰訊、海康威視、寧德時代都是典型的科技股,而招商銀行和中國平安也都是金融行業(yè)里非常強調科技布局的公司。科技元素已經占到市場前十大基金重倉股的一半。

科技股一直是孕育牛股的地方。然而,要抓住牛股并不容易,并不是每個科技股都是騰訊、寧德時代、海康威視。全市場近千只科技股,更多的科技股是競爭優(yōu)勢并不突出、沒有明顯護城河的公司,在行業(yè)的變局中沉沉浮浮。就像在動力電池領域,除了寧德時代還有幾家規(guī)模中等的公司,跟龍頭相比沒有明顯競爭優(yōu)勢。當寧德時代估值足夠高,該如何選擇?科技股這么多細分領域,值得投資的賽道有怎樣的特征?

林園曾經說過,科技股水很深,自己沒怎么投過互聯(lián)網,在他看來,科技股確定性非常差。

虎嗅妙投日前與嘉實基金大科技研究總監(jiān)、基金經理王貴重就科技股投資進行了交流。王貴重13歲考入北京大學信息科學技術學院,22歲獲得北京大學量子電子學博士,2014年前后在重陽投資做TMT研究,2015年加入嘉實基金,目前擔任基金經理、研究部副總監(jiān)、大科技研究總監(jiān),管理三只基金,規(guī)模25億元。

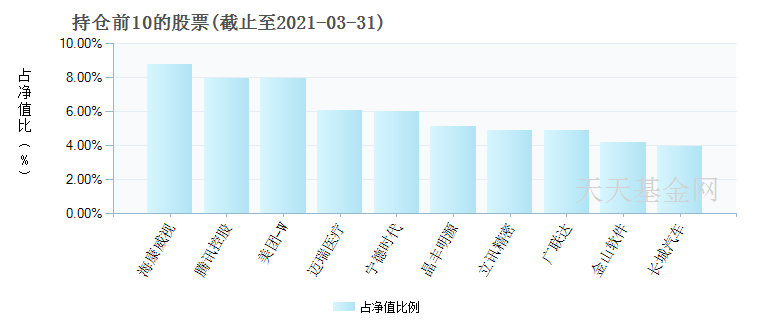

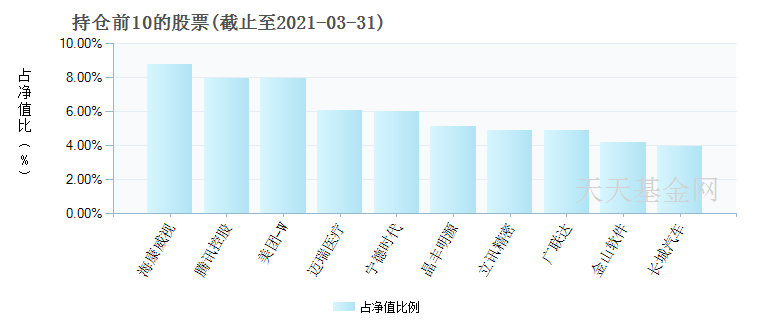

數據來源:天天基金網

在王貴重看來,科技的本質是提升供給效率,好的科技股可以提升供給效率從而形成通縮,價格下降促進普及。投資科技股就是要投這種帶來通縮的公司。在技術推動通縮的過程中,科技行業(yè)充滿變化,“新人打舊人”的破壞式創(chuàng)新,是很重要的投資機會;投資于科技股,護城河可能不是最重要的維度,更重要的是要看競爭優(yōu)勢。當企業(yè)沒有明顯競爭優(yōu)勢的時候,就需要在市場空間、商業(yè)模式、管理層、成長性和市場預期等因素之間做權衡。

關鍵詞是這么幾個:通縮、破壞式創(chuàng)新、競爭優(yōu)勢。

科技股貢獻著越來越多的投資機會

最近私募公司同威投資董事長李馳選擇清倉中國平安的消息引爆了投資圈。這位平安“十年鐵粉”選擇投入到科技成長股的懷抱。他表示,如今代表成長投資的寧德時代創(chuàng)出歷史新高,市值蓋過了價值代表股中國平安。或許這與2009年騰訊創(chuàng)出新高的意義異曲同工,也就是在2009年同一年,中國平安創(chuàng)歷史新低,股價約20元(除權后不到10元)。歷史似乎又一次要上演十幾年前的價值成長切換模仿秀。

科技股確實在貢獻著更多的投資機會。中信證券在今年年初的報告中表示,今年科技依然是全年主線,調整即是配置機會。

這背后,是產業(yè)結構在發(fā)生巨變。

從2005年到2010年,當時經濟基本上是以傳統(tǒng)產業(yè)為主。那時的基金經理擅長宏觀和周期,王亞偉是當時基金經理的代表。

2010年以后,傳統(tǒng)經濟產能過剩,風光不再,科技股逐漸嶄露頭角,移動互聯(lián)網爆發(fā),騰訊、阿里等巨頭奠定了在經濟領域的巨大影響力,市值也一路上漲。投資領域,在2010年到2015年,任澤松、宋昆、劉天任等抓住移動互聯(lián)紅利的基金經理曾名噪一時。

2016-2020年,移動互聯(lián)網之外又興起了幾大科技新賽道:新能源崛起,成就了寧德時代、隆基股份等牛股,以及馮明遠、姚志鵬、趙詣、陸彬等明星基金經理;半導體成為舉國關注焦點,中芯國際、韋爾股份等備受關注,劉格菘抓住了貿易戰(zhàn)帶來的半導體板塊快速提升的機會,成為2019年的收益冠軍,當然還有靠重倉半導體成為網紅的基金經理;醫(yī)療領域,包括創(chuàng)新藥,以消費升級為代表的醫(yī)療服務、醫(yī)療器械,以及CXO,形成了多線條的機會,也成就了葛蘭、趙蓓、顏媛等人。

這樣,移動互聯(lián)網造就了騰訊、美團、拼多多等公司多年的長牛。近兩年來半導體、新能源的爆發(fā)更是貢獻了很多超額收益。科技股向來不乏機會。

圖片來源:21財經

如今中國市值過萬億上市公司中,接近一半都是科技股。未來隨著科技股的成長,科技股占比會越來越大。

科技長牛的邏輯,是通過形成通縮來加速普及做大蛋糕

為什么科技行業(yè)會成為熱門投資領域?

在王貴重看來,科技其實是一種價值觀,是不斷追求供給效率提升的過程,匹配到各種需求里,形成各種行業(yè)應用。符合這個價值觀的都可以納入到科技概念。狹義的科技是指信息技術。1948年以后信息技術從各種科技中獨立出來,匹配人們的信息需求,使信息從供給不足到現在的相對過剩。現在業(yè)內往往又將新能源和醫(yī)療加上,形成更廣泛的科技概念。因為它們也提升了供給效率。其實光伏是基于硅基的,電池也是基于化學技術的,跟信息技術完全不同,但他們也同樣實現了效率提升,所以也都放在科技板塊里。

王貴重認為,目前是三大需求對應三大投資方向,即生命健康、信息、能源的需求,對應的就是醫(yī)療、信息技術、新能源三大方向。他認為,這三個需求非常大,只要有供給效率更高的東西出來就會有超額收益。例如如果有公司把受控核聚變做出來,每個人揣一塊電池,可以拿兜里給手機充電,給車充電,一輩子都不用其他能量了,市場馬上就能起來。

王貴重管理的嘉實科技創(chuàng)新混合截止一季度末前十大重倉股

而科技的魅力也是在于,供給效率提升可以指數級做大蛋糕,由此帶來勝出者的非線性增長。在半導體、新能源車領域都可以看到非線性爆發(fā)增長。此外科技也在帶動本來以線性增長為特征的消費品行業(yè)實現指數級增長。網絡信息的直達效率,加上裂變傳播,使得消費這種不具備特別強爆發(fā)力的行業(yè)發(fā)生了很大的變化,例如啤酒、掃地機、盲盒等,以前信息觸達的折損率非常高,現在有了這種統(tǒng)一的信息系統(tǒng)、統(tǒng)一的物流體系之后,觸達能力、渠道的快速爆發(fā)和裂變能力變強了。

這種可以提升效率的能力,讓科技股可以站在時代中央,成為資金配置的重點領域。

基于這種提升供給效率的能力,值得投資的科技行業(yè)是不斷降低成本從而使終端價格下降,形成“通縮”,擴大市場覆蓋面從而把市場做大。

王貴重認為,好的科技股需要形成強通縮能力。例如半導體能夠走進千家萬戶就是因為通縮,遵循摩爾定律十八個月價格降一半;而在光伏領域,最近硅料價格上漲導致導致電池片虧損,終端虧損的話,產業(yè)都存在風險,必然影響推廣。因此通縮才能夠普及到千家萬戶,通脹的東西很難廣泛普及。

科技帶來的通縮能力,在新能源車上表現比較明顯,通過技術實現成本降低之后,降低終端價格,形成更廣的銷售;SaaS公司成為投資熱點,也是因為部署形式的變化,降低了企業(yè)的使用,門檻;互聯(lián)網因為免費所以不明顯,但也類似,微信降低了交流的成本,電商降低了交易的成本,都實現了規(guī)模化普及。而當大平臺出現壟斷不再降低成本時,結束了通縮,不僅業(yè)績增長受限,還引發(fā)了反壟斷監(jiān)管。金融科技里面,互聯(lián)網保險推的爆款產品,實際上降低價格提升了保險的性價比。而借貸領域的科技,雖然提升了借貸的可得性,卻沒有實現借貸成本的下降,所以現在這類公司處在監(jiān)管之下估值都很低。

基于這種邏輯,芯片缺貨帶來的投資機會,新能源領域的原料缺貨漲價邏輯等,都不是最優(yōu)質的投資策略。

現在半導體投資都會提到缺貨帶來的景氣周期,新能源領域也已經炒到三線的公司,上游原料的缺貨漲價也導致相關公司的股價上漲。而王貴重認為,缺貨是在抑制需求,抑制需求就導致產業(yè)技術發(fā)展受限。個人更喜歡跌價放量。這跟消費不一樣,消費也有控量保價,但這類消費滿足的是可選需求,而科技的屬性一定是要提高供應能力造福社會的,就要有通縮能力,隨著技術水平的提升,成本不斷下降,才能有更大的蛋糕。

他認為,半導體的投資機會不在于漲價,也不在于景氣周期。因為現在半導體處在景氣周期而去大量投資的思路也不一定對。根據景氣周期去投資,勝率并不高。短期的股價是一個高危的呈現,2019年之后已經系統(tǒng)性重估了所有龍頭,現在能選擇的公司也不多。眼下,半導體的機會主要在突破邊緣。短期不要想著突破GPU、CPU這些核心領域,而是突破一些邊緣的領域,比如功率器件、模擬電路、射頻里面偏開關的MCU等。核心替代這個概念當然也合理,但半導體七十年的行業(yè)歷程,不可能五年就完全替代。

新能源、半導體、醫(yī)療近年來都經歷了拐點級別的變化。2018年是創(chuàng)新藥的拐點,2019年是半導體的拐點,2020年是新能源車的拐點,幾個產業(yè)接連出現拐點,現在估值都不低。

現在經過兩年多的科技股大漲之后,王貴重認為,目前沒有看到比較大的規(guī)模性的機會,當然不代表沒有機會,只是過去兩年這種爆發(fā)性的機會、產業(yè)拐點級變化沒有找到。但不一定有明顯下跌,因為幾個產業(yè)還處在早期,在產業(yè)趨勢上仍處在很好的狀態(tài)。只是缺乏系統(tǒng)性的阿爾法能力,更多是隨著景氣波動。

“新人打舊人”的破壞式創(chuàng)新帶來很大投資機會

很多消費、周期領域的基金經理喜歡投資市場格局已經穩(wěn)定的行業(yè),投資于龍頭股,享受龍頭股的份額持續(xù)提升以及產品溢價帶來的投資紅利。邱國鷺在《投資中最簡單的事》中提出,高門檻行業(yè),新進入者難存活,因此行業(yè)供給受限,競爭有序,有利于企業(yè)盈利增長。

科技相對不太一樣,通過技術提升供給效率、形成通縮的過程中,充滿了變化。技術路線、產業(yè)周期、商業(yè)化進程不斷發(fā)生變化,倒逼基金經理經常觀察自己的投資組合是否老化,否則可能錯過超額收益。

從行業(yè)發(fā)展看,蘇寧電器等家電連鎖在十幾年前是絕對的核心資產,那時候是高效率的代表,但當京東天貓興起后,家電連鎖就不是效率最高了。現在還投資家電連鎖的資金就很少,因為已經不能給時代帶來最好的紅利。

王貴重認為,投資最重要的是去投資變化,用新的東西去代替老的東西,找到更優(yōu)秀的公司替掉池塘里的公司。在他看來,巴菲特投可口可樂的收益,一是來自低成本,二是來自全球化。說到底掙的也是個變化的錢,因為是可口可樂走向全球化的錢,而不是可口可樂這些年守美國市場的錢。

科技行業(yè)的變化會比較頻繁。當然拐點性的變化并不多見。變化更多是漸進性的變化,如用戶習慣、流量體系的變化。微信的使用時長被短視頻侵蝕了不少,但騰訊的基本盤還在。這都不是大的變化,大的變化是類似于用戶拋棄手機,選擇新的信息入口。拐點性的變化是處于第一層目錄的關注點。小的級別的變化,如流量的變化、內容渠道的博弈,是處于下一層目錄的關注點。

王貴重表示,尋找創(chuàng)新帶來的機會,所謂“新人打舊人”的破壞式創(chuàng)新,是自己的一種投資價值觀。他不太喜歡核心資產的概念,以及護城河的理論,每個年代的核心資產總是不同的,護城河也存在守不守得住的問題,在科技行業(yè)更是如此。因此更重要的是看競爭優(yōu)勢,新人以自己的競爭優(yōu)勢去沖擊行業(yè)格局,才能帶來大的投資機會和超額收益。

2019年-2020年新能源車以新的品牌終端的形式崛起,使得新能源從To B走到To C,沖擊了行業(yè)格局。傳統(tǒng)車企左手打右手注定很慢,新勢力基于自己的競爭優(yōu)勢,去打傳統(tǒng)市場,破壞式創(chuàng)新的未來很快就顯現出來。

而傳統(tǒng)企業(yè)要保持競爭力就要不斷提升效率,組織到一定程度就會板結,板結之后就要痛苦地進行組織變化去熵減,然后才能繼續(xù)提升效率。這個過程很艱難。

因此新人對行業(yè)的沖擊是非常必要的。以汽車為例,在特斯拉沒有出現之前,一些豪華車企的車型里連車載存儲都沒有,交互系統(tǒng)也很不智能。特斯拉出現以后,倒逼著傳統(tǒng)車企去進步。

也正是因為科技行業(yè)變化大,科技股投資的回撤往往也比較大。王貴重坦言,投科技股很難做到完美地控制回撤。本質上科技成長股是一個長周期的東西,對短期的各種變化很敏感,容易出現急殺的情況,有時候殺錯了還得回來。例如當年的光伏,一開始市場覺得國家補貼沒了以后行業(yè)就不行了,后來發(fā)現需求還在。這也就需要在投資組合里減少早期的公司,多買一些偏成熟的公司,以降低波動率。

選標的時,在六大維度之間做取舍權衡

具體研究公司時,王貴重他主要看六個維度,包括空間、競爭、商業(yè)模式、管理層、成長性和市場預期。這六個維度是從DCF模型上推導出來的,空間決定了現金流有多大,競爭決定有沒有永續(xù)的現金流,商業(yè)模式決定現金流的分布和有序增長率,管理層決定了DCF的執(zhí)行度到底有多少。

能在六個維度上全面滿足要求的標的很少。科技行業(yè)尤其是如此,市場空間可能足夠大,但企業(yè)還沒形成足夠的競爭力,好多公司沒有形成核心壁壘,市場格局沒有確立,商業(yè)模式也不穩(wěn)定,這時候的投資需要做多維度的權衡。

王貴重認為,這種情況可以通過各種東西來補償。六個維度中,你發(fā)現它競爭力沒有那么強,就需要市場大空間補償它,如果沒有大空間,競爭力又不強,大概率不能給股東創(chuàng)造回報,如果發(fā)現空間是100倍的空間,哪怕公司能力沒有那么強,也是可以持續(xù)跟進的,這是歷史上無數次證明的事情,包括一些國際一流科技企業(yè)的產業(yè)鏈、新能源電池等。排名在頭部公司下面的小公司,競爭力不強,沒有什么絕對的護城河,但因為它的空間要漲100倍,它也值得投資,這就是時代的紅利。再比如有些國際一流科技企業(yè)產業(yè)鏈的公司,現在證明它的競爭力是不行的,但還是漲了三五倍。如果沒有大空間做補償,就需要創(chuàng)始人或管理層相當牛,很大確定性能把這事做出來,這就要對他有足夠強的認知度。

或者公司估值非常低,只反映了今明年的增長,后面的增長沒有反映,那也可以。估值是重要因素,但在投資考慮因素中排在最后面。王貴重認為,如果確定未來十年能有25%的CAGR,那么給到上百倍市盈率也沒問題。這對判斷力要求很高。就像有知名基金經理60倍市盈率買一家眼科企業(yè),就是一個經典案例。

總體來說,投資科技股機會多,但難度確實大。頂流基金經理謝治宇最近在一次活動上表示,“私下聊天大家普遍會說兩句話,第一句,大家看好的東西都非常貴,很難下手;第二句,大家不看好的東西,也會有一個理由。這就是現在市場最大的一個特點。”科技股其實更是如此。做好投資,對基金經理和基金公司的研究能力判斷能力正在提出更高的要求。

想要投資科技股掙錢,這幾個關鍵詞很重要

2021-07-07 來源:虎嗅 關鍵詞: 基金 投資 理財

如今中國市值過萬億上市公司中,接近一半都是科技股。未來隨著科技股的成長,科技股占比會越來越大。

科技股回春了。寧德時代市值過萬億,自2018年上市算起,已經漲了19倍。芯片股也在回血,重倉芯片股票的基金凈值漲勢十分明顯。

如今科技股是當仁不讓的投資熱點。今年一季度末,全市場基金持倉的前十大重倉股中,騰訊、海康威視、寧德時代都是典型的科技股,而招商銀行和中國平安也都是金融行業(yè)里非常強調科技布局的公司。科技元素已經占到市場前十大基金重倉股的一半。

科技股一直是孕育牛股的地方。然而,要抓住牛股并不容易,并不是每個科技股都是騰訊、寧德時代、海康威視。全市場近千只科技股,更多的科技股是競爭優(yōu)勢并不突出、沒有明顯護城河的公司,在行業(yè)的變局中沉沉浮浮。就像在動力電池領域,除了寧德時代還有幾家規(guī)模中等的公司,跟龍頭相比沒有明顯競爭優(yōu)勢。當寧德時代估值足夠高,該如何選擇?科技股這么多細分領域,值得投資的賽道有怎樣的特征?

林園曾經說過,科技股水很深,自己沒怎么投過互聯(lián)網,在他看來,科技股確定性非常差。

虎嗅妙投日前與嘉實基金大科技研究總監(jiān)、基金經理王貴重就科技股投資進行了交流。王貴重13歲考入北京大學信息科學技術學院,22歲獲得北京大學量子電子學博士,2014年前后在重陽投資做TMT研究,2015年加入嘉實基金,目前擔任基金經理、研究部副總監(jiān)、大科技研究總監(jiān),管理三只基金,規(guī)模25億元。

數據來源:天天基金網

在王貴重看來,科技的本質是提升供給效率,好的科技股可以提升供給效率從而形成通縮,價格下降促進普及。投資科技股就是要投這種帶來通縮的公司。在技術推動通縮的過程中,科技行業(yè)充滿變化,“新人打舊人”的破壞式創(chuàng)新,是很重要的投資機會;投資于科技股,護城河可能不是最重要的維度,更重要的是要看競爭優(yōu)勢。當企業(yè)沒有明顯競爭優(yōu)勢的時候,就需要在市場空間、商業(yè)模式、管理層、成長性和市場預期等因素之間做權衡。

關鍵詞是這么幾個:通縮、破壞式創(chuàng)新、競爭優(yōu)勢。

科技股貢獻著越來越多的投資機會

最近私募公司同威投資董事長李馳選擇清倉中國平安的消息引爆了投資圈。這位平安“十年鐵粉”選擇投入到科技成長股的懷抱。他表示,如今代表成長投資的寧德時代創(chuàng)出歷史新高,市值蓋過了價值代表股中國平安。或許這與2009年騰訊創(chuàng)出新高的意義異曲同工,也就是在2009年同一年,中國平安創(chuàng)歷史新低,股價約20元(除權后不到10元)。歷史似乎又一次要上演十幾年前的價值成長切換模仿秀。

科技股確實在貢獻著更多的投資機會。中信證券在今年年初的報告中表示,今年科技依然是全年主線,調整即是配置機會。

這背后,是產業(yè)結構在發(fā)生巨變。

從2005年到2010年,當時經濟基本上是以傳統(tǒng)產業(yè)為主。那時的基金經理擅長宏觀和周期,王亞偉是當時基金經理的代表。

2010年以后,傳統(tǒng)經濟產能過剩,風光不再,科技股逐漸嶄露頭角,移動互聯(lián)網爆發(fā),騰訊、阿里等巨頭奠定了在經濟領域的巨大影響力,市值也一路上漲。投資領域,在2010年到2015年,任澤松、宋昆、劉天任等抓住移動互聯(lián)紅利的基金經理曾名噪一時。

2016-2020年,移動互聯(lián)網之外又興起了幾大科技新賽道:新能源崛起,成就了寧德時代、隆基股份等牛股,以及馮明遠、姚志鵬、趙詣、陸彬等明星基金經理;半導體成為舉國關注焦點,中芯國際、韋爾股份等備受關注,劉格菘抓住了貿易戰(zhàn)帶來的半導體板塊快速提升的機會,成為2019年的收益冠軍,當然還有靠重倉半導體成為網紅的基金經理;醫(yī)療領域,包括創(chuàng)新藥,以消費升級為代表的醫(yī)療服務、醫(yī)療器械,以及CXO,形成了多線條的機會,也成就了葛蘭、趙蓓、顏媛等人。

這樣,移動互聯(lián)網造就了騰訊、美團、拼多多等公司多年的長牛。近兩年來半導體、新能源的爆發(fā)更是貢獻了很多超額收益。科技股向來不乏機會。

圖片來源:21財經

如今中國市值過萬億上市公司中,接近一半都是科技股。未來隨著科技股的成長,科技股占比會越來越大。

科技長牛的邏輯,是通過形成通縮來加速普及做大蛋糕

為什么科技行業(yè)會成為熱門投資領域?

在王貴重看來,科技其實是一種價值觀,是不斷追求供給效率提升的過程,匹配到各種需求里,形成各種行業(yè)應用。符合這個價值觀的都可以納入到科技概念。狹義的科技是指信息技術。1948年以后信息技術從各種科技中獨立出來,匹配人們的信息需求,使信息從供給不足到現在的相對過剩。現在業(yè)內往往又將新能源和醫(yī)療加上,形成更廣泛的科技概念。因為它們也提升了供給效率。其實光伏是基于硅基的,電池也是基于化學技術的,跟信息技術完全不同,但他們也同樣實現了效率提升,所以也都放在科技板塊里。

王貴重認為,目前是三大需求對應三大投資方向,即生命健康、信息、能源的需求,對應的就是醫(yī)療、信息技術、新能源三大方向。他認為,這三個需求非常大,只要有供給效率更高的東西出來就會有超額收益。例如如果有公司把受控核聚變做出來,每個人揣一塊電池,可以拿兜里給手機充電,給車充電,一輩子都不用其他能量了,市場馬上就能起來。

王貴重管理的嘉實科技創(chuàng)新混合截止一季度末前十大重倉股

而科技的魅力也是在于,供給效率提升可以指數級做大蛋糕,由此帶來勝出者的非線性增長。在半導體、新能源車領域都可以看到非線性爆發(fā)增長。此外科技也在帶動本來以線性增長為特征的消費品行業(yè)實現指數級增長。網絡信息的直達效率,加上裂變傳播,使得消費這種不具備特別強爆發(fā)力的行業(yè)發(fā)生了很大的變化,例如啤酒、掃地機、盲盒等,以前信息觸達的折損率非常高,現在有了這種統(tǒng)一的信息系統(tǒng)、統(tǒng)一的物流體系之后,觸達能力、渠道的快速爆發(fā)和裂變能力變強了。

這種可以提升效率的能力,讓科技股可以站在時代中央,成為資金配置的重點領域。

基于這種提升供給效率的能力,值得投資的科技行業(yè)是不斷降低成本從而使終端價格下降,形成“通縮”,擴大市場覆蓋面從而把市場做大。

王貴重認為,好的科技股需要形成強通縮能力。例如半導體能夠走進千家萬戶就是因為通縮,遵循摩爾定律十八個月價格降一半;而在光伏領域,最近硅料價格上漲導致導致電池片虧損,終端虧損的話,產業(yè)都存在風險,必然影響推廣。因此通縮才能夠普及到千家萬戶,通脹的東西很難廣泛普及。

科技帶來的通縮能力,在新能源車上表現比較明顯,通過技術實現成本降低之后,降低終端價格,形成更廣的銷售;SaaS公司成為投資熱點,也是因為部署形式的變化,降低了企業(yè)的使用,門檻;互聯(lián)網因為免費所以不明顯,但也類似,微信降低了交流的成本,電商降低了交易的成本,都實現了規(guī)模化普及。而當大平臺出現壟斷不再降低成本時,結束了通縮,不僅業(yè)績增長受限,還引發(fā)了反壟斷監(jiān)管。金融科技里面,互聯(lián)網保險推的爆款產品,實際上降低價格提升了保險的性價比。而借貸領域的科技,雖然提升了借貸的可得性,卻沒有實現借貸成本的下降,所以現在這類公司處在監(jiān)管之下估值都很低。

基于這種邏輯,芯片缺貨帶來的投資機會,新能源領域的原料缺貨漲價邏輯等,都不是最優(yōu)質的投資策略。

現在半導體投資都會提到缺貨帶來的景氣周期,新能源領域也已經炒到三線的公司,上游原料的缺貨漲價也導致相關公司的股價上漲。而王貴重認為,缺貨是在抑制需求,抑制需求就導致產業(yè)技術發(fā)展受限。個人更喜歡跌價放量。這跟消費不一樣,消費也有控量保價,但這類消費滿足的是可選需求,而科技的屬性一定是要提高供應能力造福社會的,就要有通縮能力,隨著技術水平的提升,成本不斷下降,才能有更大的蛋糕。

他認為,半導體的投資機會不在于漲價,也不在于景氣周期。因為現在半導體處在景氣周期而去大量投資的思路也不一定對。根據景氣周期去投資,勝率并不高。短期的股價是一個高危的呈現,2019年之后已經系統(tǒng)性重估了所有龍頭,現在能選擇的公司也不多。眼下,半導體的機會主要在突破邊緣。短期不要想著突破GPU、CPU這些核心領域,而是突破一些邊緣的領域,比如功率器件、模擬電路、射頻里面偏開關的MCU等。核心替代這個概念當然也合理,但半導體七十年的行業(yè)歷程,不可能五年就完全替代。

新能源、半導體、醫(yī)療近年來都經歷了拐點級別的變化。2018年是創(chuàng)新藥的拐點,2019年是半導體的拐點,2020年是新能源車的拐點,幾個產業(yè)接連出現拐點,現在估值都不低。

現在經過兩年多的科技股大漲之后,王貴重認為,目前沒有看到比較大的規(guī)模性的機會,當然不代表沒有機會,只是過去兩年這種爆發(fā)性的機會、產業(yè)拐點級變化沒有找到。但不一定有明顯下跌,因為幾個產業(yè)還處在早期,在產業(yè)趨勢上仍處在很好的狀態(tài)。只是缺乏系統(tǒng)性的阿爾法能力,更多是隨著景氣波動。

“新人打舊人”的破壞式創(chuàng)新帶來很大投資機會

很多消費、周期領域的基金經理喜歡投資市場格局已經穩(wěn)定的行業(yè),投資于龍頭股,享受龍頭股的份額持續(xù)提升以及產品溢價帶來的投資紅利。邱國鷺在《投資中最簡單的事》中提出,高門檻行業(yè),新進入者難存活,因此行業(yè)供給受限,競爭有序,有利于企業(yè)盈利增長。

科技相對不太一樣,通過技術提升供給效率、形成通縮的過程中,充滿了變化。技術路線、產業(yè)周期、商業(yè)化進程不斷發(fā)生變化,倒逼基金經理經常觀察自己的投資組合是否老化,否則可能錯過超額收益。

從行業(yè)發(fā)展看,蘇寧電器等家電連鎖在十幾年前是絕對的核心資產,那時候是高效率的代表,但當京東天貓興起后,家電連鎖就不是效率最高了。現在還投資家電連鎖的資金就很少,因為已經不能給時代帶來最好的紅利。

王貴重認為,投資最重要的是去投資變化,用新的東西去代替老的東西,找到更優(yōu)秀的公司替掉池塘里的公司。在他看來,巴菲特投可口可樂的收益,一是來自低成本,二是來自全球化。說到底掙的也是個變化的錢,因為是可口可樂走向全球化的錢,而不是可口可樂這些年守美國市場的錢。

科技行業(yè)的變化會比較頻繁。當然拐點性的變化并不多見。變化更多是漸進性的變化,如用戶習慣、流量體系的變化。微信的使用時長被短視頻侵蝕了不少,但騰訊的基本盤還在。這都不是大的變化,大的變化是類似于用戶拋棄手機,選擇新的信息入口。拐點性的變化是處于第一層目錄的關注點。小的級別的變化,如流量的變化、內容渠道的博弈,是處于下一層目錄的關注點。

王貴重表示,尋找創(chuàng)新帶來的機會,所謂“新人打舊人”的破壞式創(chuàng)新,是自己的一種投資價值觀。他不太喜歡核心資產的概念,以及護城河的理論,每個年代的核心資產總是不同的,護城河也存在守不守得住的問題,在科技行業(yè)更是如此。因此更重要的是看競爭優(yōu)勢,新人以自己的競爭優(yōu)勢去沖擊行業(yè)格局,才能帶來大的投資機會和超額收益。

2019年-2020年新能源車以新的品牌終端的形式崛起,使得新能源從To B走到To C,沖擊了行業(yè)格局。傳統(tǒng)車企左手打右手注定很慢,新勢力基于自己的競爭優(yōu)勢,去打傳統(tǒng)市場,破壞式創(chuàng)新的未來很快就顯現出來。

而傳統(tǒng)企業(yè)要保持競爭力就要不斷提升效率,組織到一定程度就會板結,板結之后就要痛苦地進行組織變化去熵減,然后才能繼續(xù)提升效率。這個過程很艱難。

因此新人對行業(yè)的沖擊是非常必要的。以汽車為例,在特斯拉沒有出現之前,一些豪華車企的車型里連車載存儲都沒有,交互系統(tǒng)也很不智能。特斯拉出現以后,倒逼著傳統(tǒng)車企去進步。

也正是因為科技行業(yè)變化大,科技股投資的回撤往往也比較大。王貴重坦言,投科技股很難做到完美地控制回撤。本質上科技成長股是一個長周期的東西,對短期的各種變化很敏感,容易出現急殺的情況,有時候殺錯了還得回來。例如當年的光伏,一開始市場覺得國家補貼沒了以后行業(yè)就不行了,后來發(fā)現需求還在。這也就需要在投資組合里減少早期的公司,多買一些偏成熟的公司,以降低波動率。

選標的時,在六大維度之間做取舍權衡

具體研究公司時,王貴重他主要看六個維度,包括空間、競爭、商業(yè)模式、管理層、成長性和市場預期。這六個維度是從DCF模型上推導出來的,空間決定了現金流有多大,競爭決定有沒有永續(xù)的現金流,商業(yè)模式決定現金流的分布和有序增長率,管理層決定了DCF的執(zhí)行度到底有多少。

能在六個維度上全面滿足要求的標的很少。科技行業(yè)尤其是如此,市場空間可能足夠大,但企業(yè)還沒形成足夠的競爭力,好多公司沒有形成核心壁壘,市場格局沒有確立,商業(yè)模式也不穩(wěn)定,這時候的投資需要做多維度的權衡。

王貴重認為,這種情況可以通過各種東西來補償。六個維度中,你發(fā)現它競爭力沒有那么強,就需要市場大空間補償它,如果沒有大空間,競爭力又不強,大概率不能給股東創(chuàng)造回報,如果發(fā)現空間是100倍的空間,哪怕公司能力沒有那么強,也是可以持續(xù)跟進的,這是歷史上無數次證明的事情,包括一些國際一流科技企業(yè)的產業(yè)鏈、新能源電池等。排名在頭部公司下面的小公司,競爭力不強,沒有什么絕對的護城河,但因為它的空間要漲100倍,它也值得投資,這就是時代的紅利。再比如有些國際一流科技企業(yè)產業(yè)鏈的公司,現在證明它的競爭力是不行的,但還是漲了三五倍。如果沒有大空間做補償,就需要創(chuàng)始人或管理層相當牛,很大確定性能把這事做出來,這就要對他有足夠強的認知度。

或者公司估值非常低,只反映了今明年的增長,后面的增長沒有反映,那也可以。估值是重要因素,但在投資考慮因素中排在最后面。王貴重認為,如果確定未來十年能有25%的CAGR,那么給到上百倍市盈率也沒問題。這對判斷力要求很高。就像有知名基金經理60倍市盈率買一家眼科企業(yè),就是一個經典案例。

總體來說,投資科技股機會多,但難度確實大。頂流基金經理謝治宇最近在一次活動上表示,“私下聊天大家普遍會說兩句話,第一句,大家看好的東西都非常貴,很難下手;第二句,大家不看好的東西,也會有一個理由。這就是現在市場最大的一個特點。”科技股其實更是如此。做好投資,對基金經理和基金公司的研究能力判斷能力正在提出更高的要求。